Finalmente saiu o tão aguardado, e adiado, resultado das ações COGN3.

A ações da Cogna, que eram anteriormente uma das queridinhas do mercado, apresentaram uma grande desvalorização nos últimos meses.

A empresa recentemente fez um follow on na faixa dos R$ 11.

Isso significa uma perda de mais de 50% para quem aderiu a oferta.

Mas, por que será que as ações COGN3 estão sofrente tanto?

Vamos começar analisando o resultado mais recente, do primeiro trimestre de 2020.

Ações COGN3: Resultado do 1T20

O resultado do primeiro trimestre da Cogna definitivamente não foi dos melhores.

A receita líquida apresentou retração de 11,5% contra o mesmo período do ano passado.

Entretanto, os custos e as despesas operacionais não acompanharam.

A redução de custos foi de apenas 4,3%. Enquanto as despesas operacionais subiram em 6,4%.

Como consequência, tanto a margem bruta quanto a margem líquida foram pressionadas para baixo.

O resultado disso, foi o reporte de um prejuízo de R$ 37,8 milhões no trimestre.

Olhando o resultado dos últimos 12 meses as coisas também não melhoram muito.

Apesar de um crescimento de 4,3% na receita, tanto os custos quanto as despesas operacionais crescem de maneira mais acelererada.

O resultado é novamente um prejuízo para os últimos 12 meses.

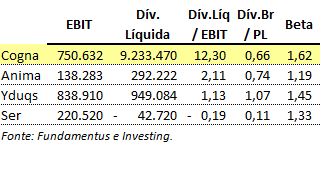

Endividamento de Cogna

Em termos de dívida sobre o patrimônio a situação parece normal.

Porém, ao olhar a dívida líquida contra o EBIT, que estamos utilizando aqui como proxy da geração de caixa, chegamos a uma situação alarmante:

A dívida líquida da Cogna representa 12 vezes o seu EBIT!

Definitivamente existe um risco a ser considerado aqui.

Como esperado, o mercado atribui um beta superior para as ações COGN3 em relação aos seus pares.

Isso representa uma maior percepção de risco.

Valuation COGN3

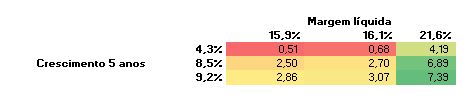

Como fizemos para o valuation da Via Varejo, iremos considerar 3 cenários de margem líquida e crescimento para Cogna.

Cenários de Margem Líquida para Cogna

- No cenário 1 iremos considerar uma margem líquida de 15,86%, que tem como base a margem apresentada pela empresa nos últimos 3 anos.

- Para o segundo cenário, vamos considerar a margem de 16,12%, semelhante a apresentada pela Yduqs nos últimos 12 meses.

- No terceiro, propomos uma margem de 21,6%, próxima da apresentada pela empresa nos últimos 5 anos.

Cenários de crescimento para Cogna

- Para o primeiro cenário, vamos considerar uma taxa de crescimento anual de 4,3%, a mesma atingida nos últimos 12 meses.

- No segundo, utilizaremos o valor de 8,5%, com base no crescimento médio dos últimos 3 anos.

- Por fim, para o cenário mais otimista,vamos considerar um crescimento de 9,2% a.a., próximo ao que a a empresa reportou nos últimos 5 anos.

Utilizando o método de valuation pelo lucro residual com um Ke de 14,7%, e uma taxa de desconto de 12,6%, apresentamos a seguinte matriz de valuation:

O que podemos ver é que para sustentar seu valuation, ou até atingir novos patamares, é essencial para Cogna a manutenção da margem líquida dos últimos anos.

Porém a cada trimestre que passa, a empresa se mostra mais longe disso.

Dessa forma, podemos entender que o mercado está começando a precificar essa situação e penalizando as ações da COGNA.

Política de transparência: um autor possui uma posição pequena em COGN3.